ファイナンシャルプランナーによるセミナーに参加しました。

そこでは、人生100年時代に向けた資産形成として「稼ぐ」「節約」「運用」の三つが大事であると説いていました。

【目次】

「稼ぐ」

「稼ぐ」は、一人で稼ぐより二人で稼ぐこと、収入アップの方法を考えることが大事であるとのこと。

年金をもらい始めることができる65歳からもそうですが、やはり2馬力で稼いでいると当然、家計は楽になります。ただ、全ての家庭が2馬力で稼げるわけではありませんし、自分としてはできれば早期退職もしたいと考えているので、頭ではわかっていても、なかなかファイナンシャルプランナーのアドバイス通りにはいかないものだと思いました。

収入アップの方法を考えることが大事ということに関しては、具体的な方法は述べていませんでしたが、やはり自分としては「不労所得」を得ることを考えなければならないと感じました。

今は不動産所得と株式の配当などのインカムゲインが月に4万円ほどありますが、これも生活するうえで非常にありがたいお金ですので、今後も着実に増やしていきたいと考えています。また、ブログの収益化にも取り組んでいきたいと思います。

「節約」

「節約」はお金の使い方を見直すことから始まります。

固定費の節約はなかなか手を付けられない部分ですが、逆にここを見直すと節約につながります。

住宅にかかるコスト(修繕料)の見直し、光熱費では電気料金プランの見直し、固定電話の解約、格安携帯電話への切り替え、自動車所有コストの見直し、生命保険の見直しなどなど、固定費の見直しをすれば、毎月の支払いが軽減されます。各種ローンの借換えを検討することも重要です。

「運用」

老後に向けての資産形成としては個人型確定拠出年金「iDeCo:イデコ」と「NISA:ニーサ」を利用して資産運用することがお薦めとのことでした。

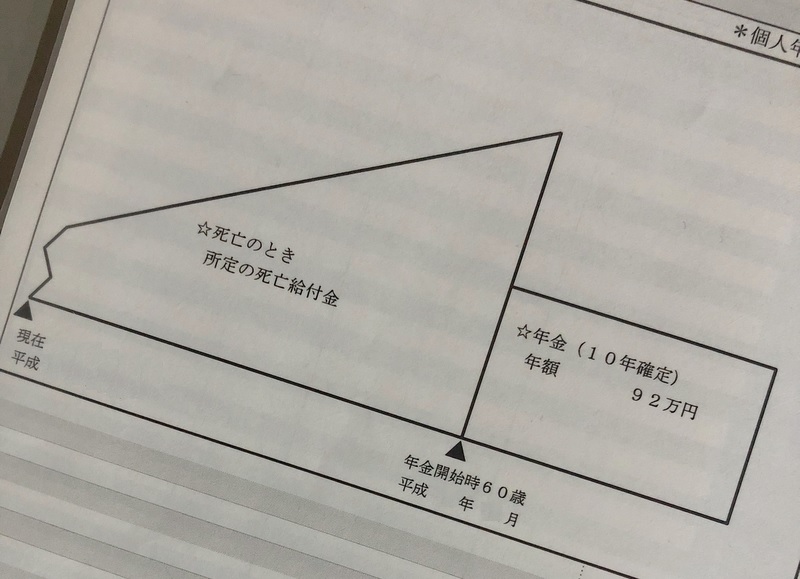

「iDeCo:イデコ」は、掛け金が全額所得控除(小規模企業共済掛金等控除)となり、所得税や住民税が少なくなること、運用益は非課税(通常は20.315%の所得税)であること、受取時も税制優遇(退職所得控除、公的年金等控除)があることや主婦でも退職所得控除が使えるなどのメリットがあります。

コスト面では、投資信託の購入手数料がないことや、信託報酬が安いなどのメリットがあります。

デメリットとしては、原則60歳まではおろすことができないことが挙げられます。

「NISA:ニーサ」

「NISA:ニーサ」は、2014年1月にスタートした個人投資家のための税制優遇制度です。非課税枠が年に120万円、非課税期間は5年です。投資対象は上場株式や投資信託、REITなどがあり、配当や譲渡益等が非課税になります。

「つみたてNISA」

「つみたてNISA」は、2018年1月にスタートした少額からの長期・積立・分散投資を支援するための非課税制度です。非課税枠が年に40万円、非課税期間は20年間です。投資商品は、日経225などの指数に連動した成果を目指す「インデックス投信」や市場平均を上回る運用成果を目指す「アクティブ運用投信」や「ETF」で、平成30年10月31日時点で162本あります。

無形資産を作ることが重要

セミナーの締めは、「無形資産」作ることが重要と説いていました。

「無形資産」とは、知識やスキル、人脈などのことで、これらが人生に大きく影響してくるとのことでした。

お金や不動産などの「有形資産」を準備することに加え、知識やスキル、人脈などの「無形資産」を合わせた「総資産」を築いていくことが人生100年時代を生きていくために必要ということを教わりました。

私としてはとりあえず、金融資産と不動産を活用した収益モデルの構築とブログ収益化の知識やスキルを早く身に着け、毎月10万円の不労所得を得たいと考えているところです。