【目次】

◆普通の20代が2000万円をためる方法とは

老後2,000万円問題が世間で騒がれてからはや数カ月。最近は国会でもこの問題は取り上げられなくなりました。というより、マスコミが取り上げなくなったという方が正解かもしれませんね。

さて、だれでも年間100万円を貯蓄できれば、無利息でも20年で2,000万円をためることはできます。

ただし、年間100万円貯金するということは月に83,333円、貯金しなくてはなりません・・・( ;∀;)。

月に8万円貯金するというのはかなり厳しいと感じるのは私だけではないと思います。

始める前から無謀な金額という感じがしてしまいます。

では、月に4.6万円投資するだけで20年後に2,000万円ためられるとしたらどうでしょうか。なんだか無理なくできそうな気がしてきます。

まずは月に4.6万円を用意する

まずは月に4.6万円投資するための準備が必要です。

固定費の節約はなかなか手を付けられない部分ですが、逆にここを見直すと節約につながります。

光熱費では電気料金プランの見直し、固定電話の解約、通信費や保険料など無駄な出費を削り、4.6万円投資するための準備をします。

携帯電話の通信費が月額1万円を超えているような人は格安携帯電話などを検討してみます。

また、貯蓄型の終身保険なども見直しが必要です。保険で貯蓄しようとするのではなく、あくまでも保険では必要な保障を確保するものと割り切り、掛け捨てにします。

各種ローンの借換えを検討することも重要です。

これらで毎月の無駄な支出を見直し、月に4.6万円を準備します。

投資の方法を決定する

現在の定期預金(大手都市銀行)の金利は0.01パーセントです。これでは何年貯金してもほとんどお金は増えません。

ここで登場するのが“株式”への投資です。

株式といっても単体の企業ではなく“投資信託”を投資の対象とします。

投資信託とは、多数の投資家から資金を集めて1つの基金とし、この基金を運用の専門家が株式や不動産などに分散投資して、そこで得た利益を投資家に分配するしくみの金融商品のことをいいます。ただし、元本の保証はありませんので注意が必要です。

特に、投資信託への投資であれば“つみたてNISA”を活用することをおすすめします。

つみたてNISAは、2018年1月にスタートした少額からの長期・積立・分散投資を支援するための非課税制度です。

非課税枠が年に40万円(月に33,333円)、非課税期間は20年間です。投資商品は、日経225などの指数に連動した成果を目指す「インデックス投信」や市場平均を上回る運用成果を目指す「アクティブ運用投信」や「ETF」で、2019年10月1日時点で173本あります。

投資対象のおすすめは米国株式

投資対象のおすすめは米国株式です。

人口が減少している日本より、人口が増加している米国株式で運用するファンドが良いとの判断です。

おすすめは、

⇒楽天・全米株式インデックス・ファンド

⇒eMAXIS Slim 米国株式(S&P500)

の2本です。過去1年のリターンはどちらも10%程度あります。

信託報酬も0.16%程度と低コストである点も魅力です。

この二つのどちらで運用するかは好みの問題ですので、どちらかを選べばよいと思います。

S&P500の過去30年の運用成績は9.89%という数字があります。

ここでは少し控えめに、年平均7%で運用するものとして考えていきます。

2000万円を20年でためる方法

これまで、2,000万円を20年でためる方法として次の点を整理してきました。

〇 月4.6万円を用意する

〇 投資信託で運用する

〇 運用先は米国株式のインデックスファンド

〇 平均リターンは年7%として考える

それでは、この条件で計算してみます。

計算はke!sanサービスサイトを用いて行います。

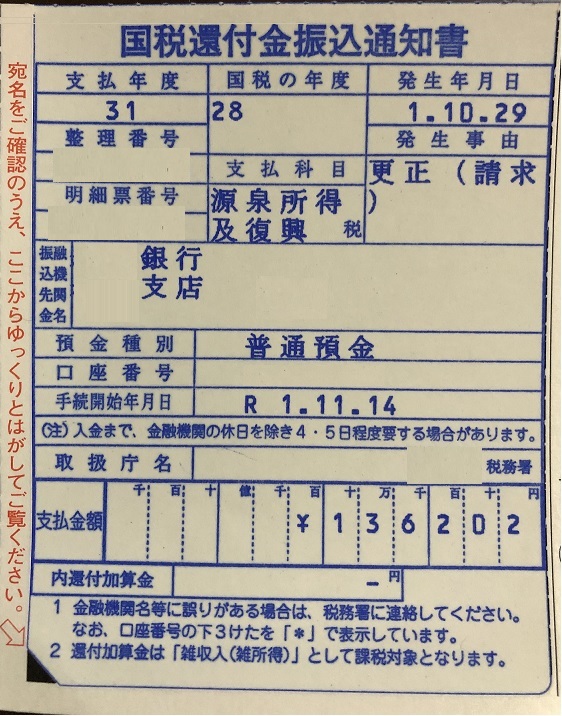

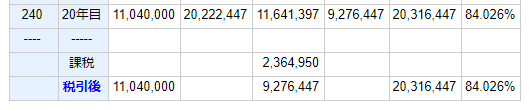

実際に計算させると、2,000万を超える結果になりました。

※ 税引後 20,316,447円

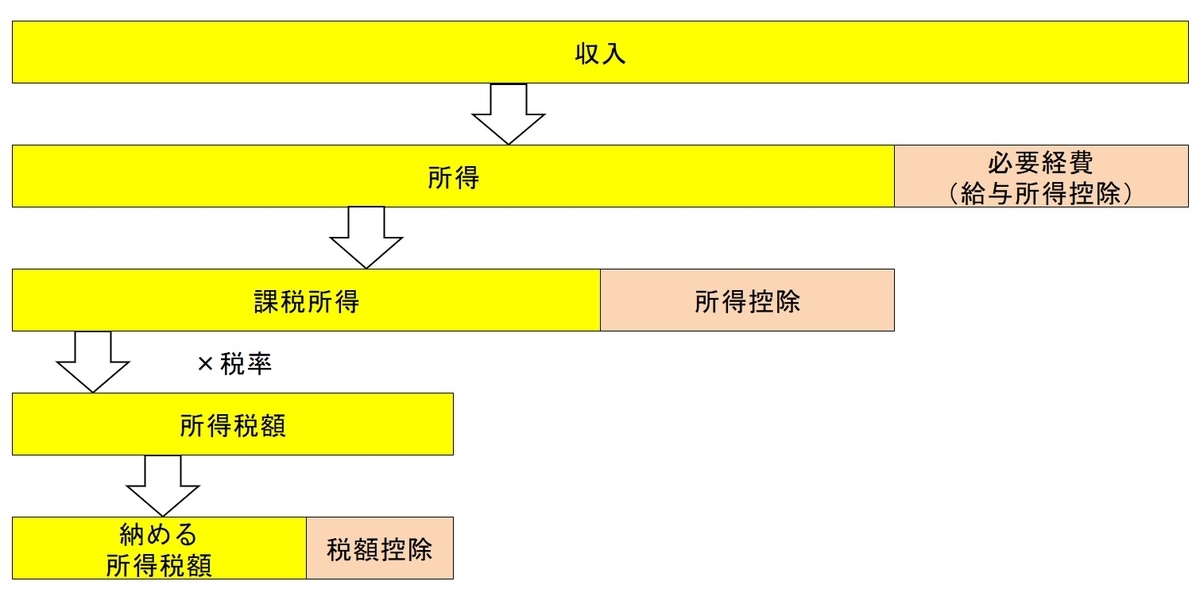

※ 運用益には20.315%の税金が掛かります

なお、毎月33,333円までは、つみたてNISAを活用すれば、もっと少ない金額で2,000万円を達成することも可能(運用益が非課税のため)ですので、つみたてNISAの活用も考えてみてください。

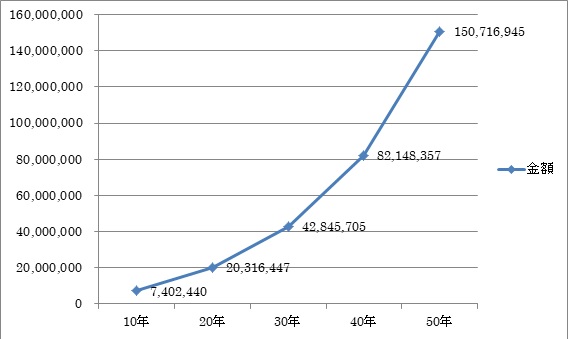

50年間投資すれば1億5000万円に!

20代で月4.6万円の投資を始めると、40代で資金を2000万円にすることができます。

同じ条件で50代までの30年間投資すれば、約4300万円になります。

また同じ条件で60代までの40年間投資すれば、約8200万円になります。

また70代までの50年間投資すれば、約1億5000万円になります。

これを見ると、投資はいかに時間を味方につけることが大切かということがわかると思います。

ただし、投資をしなければこの結果はありません。

いずれにしても、少しでも早いうちに投資を始めることが大事だと50代サラリーマンのおじさんは後悔するのでした( ;∀;)

20代の人は迷わず、今日から投資を始めて、40代までに2000万円をためましょう!

(ke!sanサービスサイトさん、ありがとうございました!)